En pleine crise économique générée par la crise sanitaire du Covid-19, dont nous ne connaissons pas encore toutes les conséquences ni sa durée dans le temps, la sécurité de nos placements financiers est au centre de nos préoccupations. Où placer son argent pour obtenir une bonne rentabilité et éviter tous risques de pertes en capital ? SKOR-MB, cabinet spécialisé en gestion de patrimoine, vous aide à répondre à cette interrogation.

Les supports bancaires en évidente perte de vitesse

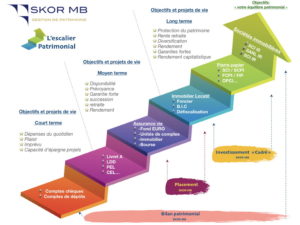

Comme le très populaire Livret A, dont le taux d’intérêt a été abaissé de 0,75% à 0,50% au 1er février 2020, plusieurs livrets d’épargne ont vu leur rémunération baisser en 2020. Indexés sur le taux du Livret A, les taux d’intérêt des Livrets Bleus, Livrets de développement durable (LDD), Livrets d’épargne populaire (LEP), comptes épargne logement (CEL) et Livrets épargne entreprise (LEE) sont également touchés par cette baisse. Pour résumer, on peut considérer aujourd’hui que les taux de ces différents livrets sont tous aujourd’hui devenus très bas et par conséquent, inintéressants dans une logique de rentabilité. Pour autant, ils restent importants pour assurer un épargne à court terme, c’est-à-dire des liquidités disponibles immédiatement. Plus que jamais, il est important de rechercher diversification et équilibre patrimonial entre épargne de précaution, stratégie de placement et d’investissement, en fonction de vos objectifs à court, moyen et long termes représentés dans l’escalier patrimonial.

Comme le très populaire Livret A, dont le taux d’intérêt a été abaissé de 0,75% à 0,50% au 1er février 2020, plusieurs livrets d’épargne ont vu leur rémunération baisser en 2020. Indexés sur le taux du Livret A, les taux d’intérêt des Livrets Bleus, Livrets de développement durable (LDD), Livrets d’épargne populaire (LEP), comptes épargne logement (CEL) et Livrets épargne entreprise (LEE) sont également touchés par cette baisse. Pour résumer, on peut considérer aujourd’hui que les taux de ces différents livrets sont tous aujourd’hui devenus très bas et par conséquent, inintéressants dans une logique de rentabilité. Pour autant, ils restent importants pour assurer un épargne à court terme, c’est-à-dire des liquidités disponibles immédiatement. Plus que jamais, il est important de rechercher diversification et équilibre patrimonial entre épargne de précaution, stratégie de placement et d’investissement, en fonction de vos objectifs à court, moyen et long termes représentés dans l’escalier patrimonial.

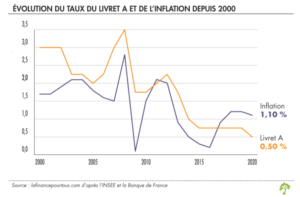

Historiquement, le Livret A est le meilleur exemple de l’évolution de la baisse des taux de ce type de placements. Depuis 1985, jamais le taux du Livret A n’avait été inférieur à celui de l’inflation. Cela signifie qu’en épargnant sur un tel livret, à 2,6 % par exemple en 2000, quand l’inflation n’était alors que de 1,7 %, le pouvoir d’achat sur ce placement était positif. Le placement générant plus de rentabilité que le coût de la consommation. Malheureusement, depuis quelques années, ce n’est plus du tout le cas. Et bien que l’inflation soit aujourd’hui faible (1,2 % en 2020 selon les prévisions), le taux du Livret A reste deux fois inférieur à l’inflation, avec 0,5 % de rendement. Chaque détenteur perd donc du pouvoir d’achat avec son livret A, le taux de rémunération étant inférieur au coût de la vie.

Historiquement, le Livret A est le meilleur exemple de l’évolution de la baisse des taux de ce type de placements. Depuis 1985, jamais le taux du Livret A n’avait été inférieur à celui de l’inflation. Cela signifie qu’en épargnant sur un tel livret, à 2,6 % par exemple en 2000, quand l’inflation n’était alors que de 1,7 %, le pouvoir d’achat sur ce placement était positif. Le placement générant plus de rentabilité que le coût de la consommation. Malheureusement, depuis quelques années, ce n’est plus du tout le cas. Et bien que l’inflation soit aujourd’hui faible (1,2 % en 2020 selon les prévisions), le taux du Livret A reste deux fois inférieur à l’inflation, avec 0,5 % de rendement. Chaque détenteur perd donc du pouvoir d’achat avec son livret A, le taux de rémunération étant inférieur au coût de la vie.

Les placements en fonds euros et unités de compte, grands perdants de la crise du COVID

Alors, où placer son argent ? Quels placements choisir entre : Assurance-vie, Plan d’épargne en actions (PEA), contrat de capitalisation ? La question est importante et mérite qu’on s’intéresse de plus prêt à l’évolution dans le temps de ce types de placements.

Les obligations d’État et le fonds Euro dans un contexte de taux d'emprunt négatifs

Toutes les banques l’assurent et le répètent : investir aujourd’hui sur des fonds Euro, est la garantie de voire fructifier un capital, certes à un faible rendement, mais avec une garantie en capital. Pourtant, des inquiétudes menacent cette certitude…

De quoi est constitué le fonds euros sur lequel nous investissons ?

Le fonds en euros est en fait composé d’obligations, et notamment d’obligations d’État, c’est-à-dire de dettes souscrites par les autorités publiques pour financer leurs politiques. Le capital que nous plaçons sur les fonds euros sert donc à financer des prêts aux États. En échange, un taux d’emprunt est défini avec l’État, tout comme lorsque nous empruntons pour acheter une maison : il y a un capital emprunté, et un taux d’intérêt qui vient s’ajouter.

Deux choses importantes à prendre en compte concernant les fonds en euros :

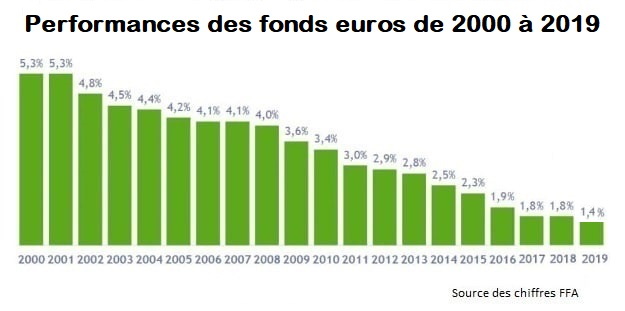

- Depuis 20 ans, les performances de fonds euros n’ont de cesse de chuter. Avec une rentabilité de 5,3 % en 2000, le fonds euros atteint aujourd’hui les 1,4 % selon la fédération française de l’assurance (FFA).

- En plus de cette perte de vitesse évidente du fonds en euros, un autre phénomène plus inquiétant est venu contredire la conviction des banques sur la solidité des fonds euros. Depuis septembre 2019, et de manière historique, la France, et plus largement les États européens, ont pu emprunter à taux négatif sur le marché obligataire. Ceci a été permis par la banque centrale européenne, qui commande ces taux d’emprunt. Ce même marché obligataire qui remplit nos fonds euros…

Cela veut dire que lorsque l’État emprunte 100.000 € à -0,03 % aux banques commerciales pour financer leurs projets (comme cela a été le cas de la France en septembre 2019), l’Etat ne doit rembourser son emprunt qu’à hauteur de 99 970 € ! Comment garantir dans ces conditions, des performances positives sur nos contrats d’assurance-vie, et notamment un fonds euros garanti en capital ?

Les unités de compte face à la volatilité boursière

C’est donc sans surprise que nous avons constaté en février et mars 2020, que les unités de compte (c’est-à-dire les investissements auprès d’entreprises et de la bourse, qui composent également nos contrats d’assurance-vie ou de capitalisation) ont brutalement chuté. Un véritable krach boursier a eu lieu, avec des pertes de plus de 30 % de leur valeur en quelques jours pour certaines actions. C’est un véritable cataclysme boursier qu’a subi le CAC 40 sur l’année 2020, notamment à partir de mars et du premier confinement. Alors que le second confinement commençait à produire une rechute des valeurs du CAC40 au début du mois de novembre, deux événements sont venus, « virtuellement », relancer l’économie : L’élection de Joe BIDEN et l’annonce de Pfizer d’un vaccin anti-Covid fiable à 90%.

C’est un véritable cataclysme boursier qu’a subi le CAC 40 sur l’année 2020, notamment à partir de mars et du premier confinement. Alors que le second confinement commençait à produire une rechute des valeurs du CAC40 au début du mois de novembre, deux événements sont venus, « virtuellement », relancer l’économie : L’élection de Joe BIDEN et l’annonce de Pfizer d’un vaccin anti-Covid fiable à 90%.

Autrement dit ? Deux purs effets d’annonce qui ont engendré des réinvestissements spéculatifs et une relance des places boursières. Ce qui est en apparence une bonne nouvelle, qui doit nous maintenir éveillé et prudent, car des évolutions sont probables. La situation actuelle n’est basée que sur des annonces médiatiques, sans réalité financière, ni monétaire, puisque la dette publique continue de se creuser.

Le rôle théorique et la réalité du fonds de garantie FGDR

Le fonds de garantie des dépôts et de la résolution (FGDR) a été créé en 1999 pour fonctionner comme une assurance en cas de faillite du système bancaire. Chaque déposant est virtuellement bénéficiaire d’une indemnisation à hauteur de 100.000 € par déposant et par établissement. Soit 200.000 € pour un couple qui a tous ses comptes dans la même banque.

Pourtant, un chiffre concernant le FGDR est inquiétant aujourd’hui. Les réserves de ce fonds de garantie des dépôts sont d’environ 4.7 milliards d’euros. Faites le calcul : une indemnisation réelle à hauteur des 100 000 € prévue par le FGDR, ne concernerait réellement que 47.000 souscripteurs d’assurances vie et détenteurs de comptes. Pour informations l’encours total de l’assurance vis en France représente 1.761 milliards d’euros…

Depuis 2016, la directive européenne relative au « redressement des banques et à la résolution de leurs défaillances » (BRRD) a été transposée en France. Ce dispositif prévoit la possibilité que les comptes bancaires clients, dotés de plus de 100.000 euros de dépôts puissent être gelés voire prélevés pour contribuer au sauvetage de leur banque. Ceci peut intervenir une fois les créanciers et actionnaires ont été auparavant sollicités par une procédure de renflouement interne. L’objectif étant de pouvoir restructurer une banque au bord de la faillite sans que le contribuable n’ait à mettre la main à la poche. En 2013 lors de la crise chypriote, le gouvernement chypriote, sous le haut patronage de l’Union européenne et du FMI, avait ainsi bloqué une grande partie des dépôts bancaires au-delà de 100.000 euros.

En cas de grave crise économique et financière générée par la pandémie de Covid-19, on peut donc s’interroger sur le fait de conserver des montants trop élevés sur ses comptes à vue.

Une décollecte de l'assurance-vie qui inquiète: vers une possible taxation de votre épargne ?

Une rentabilité faible et décroissante dans le temps des assurances vie, à laquelle s’ajoute des frais de gestion (droit d’entrée et de sortie) qui viennent compromettent encore un peu plus l’intérêt de ces supports de placement. Tous ces éléments font qu’en 2020, et c’est un fait historique, l’assurance-vie a perdu de sa superbe et connait un lourd épisode de décollecte. Or, comme nous l’avons dit précédemment, ces fonds permettent à l’État de réaliser des emprunts (obligations d’État, c’est à dire les fonds en euros) ou de financer l’emploi, nos entreprises, etc… (unités de compte). Cette situation conduit certains Etats européens à envisager une taxation de l’épargne.

Il y a quelques semaines, trois économistes Français renommés : Gabriel Zucman, Emmanuel Saez et Camille Landais, ont l’instauration d’un impôt sur la fortune à l’échelle européenne qui appuierait les États dans le remboursement du surplus de dette, générée par la crise sanitaire du Covid-19. La tentation est donc grande de prendre des mesures incitatives pour que les Français utilisent leur épargne ou tout simplement pour ponctionner cette épargne afin de rembourser la dette : taxation de l’épargne, impôt sur le patrimoine, incitations fiscales, création d’un produit d’épargne spécifique …

Le moment est donc opportun de s’interroger sur sa stratégie de placement, en cherchant à diversifier son patrimoine vers des placements déconnectés des marchés financiers. Dans ce contexte où les secteurs financier, bancaire et monétaire sont très fragilisés, avec peu d’amélioration visible à court termes, l’immobilier de placement est une voie intéressante. Malgré la dureté de la crise sanitaire que nous subissons et ses lourdes conséquences sur notre activité économique, SKOR-MB reste optimiste car des solutions existent.

Notre offre d’information et de formation à la gestion de patrimoine à destination de nos clients particuliers, et chefs d’entreprises, ainsi que la réalisation d’un bilan de patrimoine personnalisé, permettent d’envisager ensemble, des solutions de placement adaptées à vos objectifs personnels.